Милфорд Бейтман

Сила доллара

Содержание

Тридцать лет назад международное сообщество по развитию пребывало в состоянии эйфории, найдя лучшее рыночное решение проблемы бедности в развивающихся странах: микрокредитование.

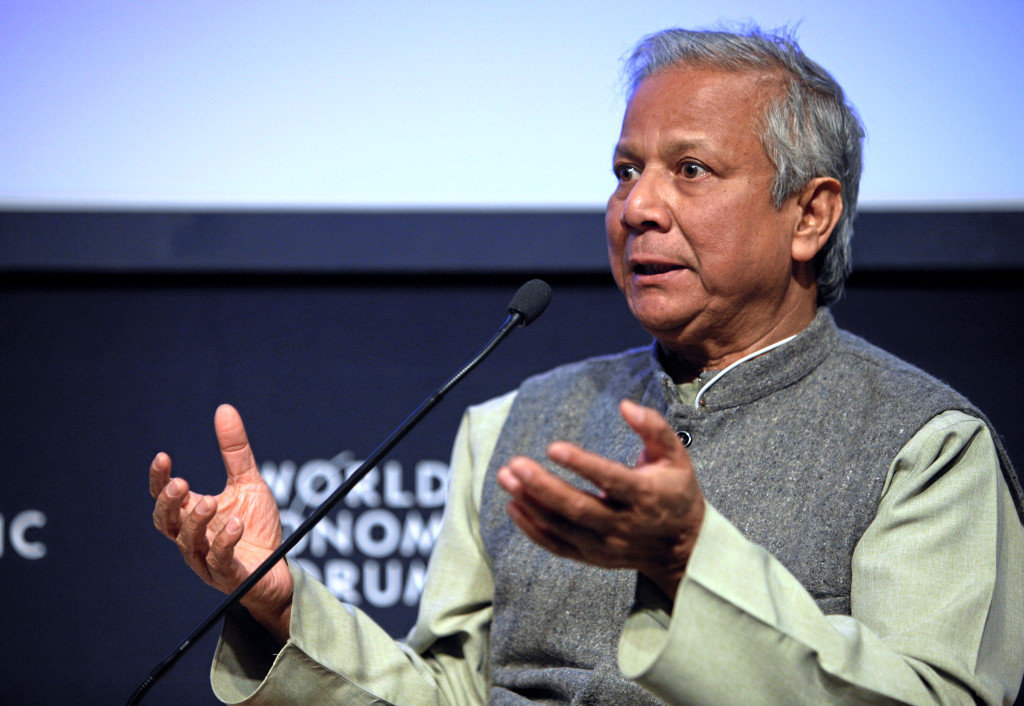

Популяризатором этой новой стратегии, заключавшейся в предоставлении мелких займов беднякам на открытие собственного индивидуального предприятия, был обучавшийся в США бангладешский экономист Мухаммед Юнус. Он представлял микрокредитование панацеей, которая быстро создаст неограниченное количество рабочих мест и покончит с постоянной бедностью.

Проект Юнуса по “привнесению капитализма в жизнь бедняков” быстро превратил его в главного советника по вопросам глобальной бедности. В 1983 году Юнус, купающийся в финансировании, в особенности от гуманитарных агентств США и частных фондов, основал собственный “банк для бедных”: знаменитый Банк “Грамин”. Вскоре его копии, финансируемые международной благотворительностью, появились по всему глобальному Югу.

Так родилось движение микрокредитования. USAID и Всемирный Банк особенно ретиво поддерживали эту модель, не в последнюю очередь потому, что она позволяла им продвигать в качестве противоядия от бедности опору на собственные силы и индивидуальное предпринимательство, являющиеся ключевыми компонентами неолиберального капитализма, который обе эти организации агрессивно распространяли в то время.

Экономисты неоклассической школы, вроде Джеффри Сакса, также благоволили микрокредитной модели, поскольку она, как им казалось, оправдывала их взгляды на экономическое развитие, основанные на индивидуальном предпринимательстве и рыночных взаимодействиях. Сакс видел в микрокредитовании способ помочь бедным выйти из нищеты, взбираясь вверх по “лестнице развития”, как он ее называл.

К середине 2000-х, данная модель была признана наиболее эффективным средством развития и борьбы с бедностью. Получив поддержку со всех концов политического спектра, ООН объявило 2005 год “годом микрокредитования”.

Микрокредитование также стало одной из технологий развития, известных и поддерживаемых простыми людьми по всему миру, чему немало поспособствовали поддерживающие его знаменитости, включая Билла и Хиллари Клинтон, Билла Гейтса, Боно, Натали Портман и Мэтта Деймона.

Это движение достигло своего пика в ноябре 2006 года, на саммите по микрокредитованию в канадском Галифаксе, во время которого, помимо перечисления достигнутых успехов, участники также подписывались под дальнейшей поддержкой микрокредитования, чтобы увеличить предложение на этом рынке. После сообщения о том, что Мухаммед Юнус и Банк “Грамин” разделят между собой Нобелевскую премию мира за 2006 год, участникам саммита начало казаться, что для данной модели нет ничего невозможного.

Докладчики доказывали, что микрокредитование может положительно повлиять на сельское хозяйство, окружающую среду, проблему терроризма и целый сонм других проблем. Тогдашний руководитель подразделения социального финансирования МОТ Бернд Балкенхоль наилучшим образом сформулировал дух этого движения, назвав микрокредитование “превосходнейшей стратегией борьбы с бедностью”.

Составленные амбициозные планы по расширению программы рисовали картину недалекого будущего, в котором практически каждый бедный индивид на планете (в особенности женщины) имели бы легкий доступ к микрокредитованию. Реалистичными казались даже часто повторяемые Юнусом обещания, что микрокредитование “искоренит бедность за одно поколение”, а наши дети смогут понять значение слова “бедность” лишь посетив специальный музей.

А затем все пошло прахом.

Поводом к столь драматичному падению популярности микрокредитования в 2007 году стало первичное размещение акций (IPO) крупнейшего микрокредитного банка, “Banco Compartamos”. Из него рядовые граждане, вместо впечатляющих успехов микрокредитования по борьбе с бедностью в Мексике, свидетельства которых как не было, так и нет, узнали о спекулятивном барышничестве головокружительных масштабов со стороны топ-менеджеров и сторонних инвесторов.

Большинство работников сферы микрокредитования было потрясено жадностью фигурантов этого дела. Но “скандал с Compartamos” оказался лишь вершиной айсберга. По мере того, как становились известны многочисленные другие примеры личного обогащения и сомнительного поведения, выяснялось, что модель микрокредитования по сути была захвачена алчными предпринимателями, агрессивными частными банками и прожженными инвесторами.

В это же время начали подвергаться сомнению доклады, обосновывающие эффективность модели микрокредитования. Доказательства оказались столь слабыми, что одно финансируемое правительством Великобритании исследование заключило: все микрокредитное движение было “построено из песка”. После ряда разрушительных и зрелищных случаев краха, наблюдавшихся во всех странах и регионах, где микрокредитование достигло критической массы, прежде непоколебимая уверенность в том, что микрокредитование помогает беднякам, исчезла без следа.

За период, чуть больший, чем три десятка лет, идея микрокредитования прошла путь от сравнения с мифическим мексиканским героем Зорро, защитником бедных и обездоленных, до дурной репутации гнилой и мертвой идеи, которая тем не менее продолжает вылезать из могилы. Как такое могло случиться?

Наращивание обнищания

Центральным изъяном современной модели микрокредитования является то, что она основана на фундаментально неправильном понимании экономики. Юнус считал, что бедняки, и особенно женщины, смогут основать неформальное микропредприятие, которое будет продавать товары и услуги другим беднякам в том же сообществе.

Это допущение применялось даже к беднейшим общинам, где бедняки по определению с трудом могли позволить себе даже простейшие товары и услуги, необходимые для выживания. Но Юнус считал, что если бедняки смогут что-то произвести, они смогут это и продать. По его словам, “программа кредитования типа “Грамин” открывает двери для неограниченной самозанятости и может обеспечить ее как в небольшом анклаве бедности среди процветания, так и в случае массовой бедности”.

К несчастью, Юнус придерживался давно опровергнутой логической конструкции, известной как закон Сэя: идеи о том, что предложение автоматически создает спрос. Как выразилась покойная Элис Амсден, основной проблемой развивающихся стран на самом деле является не недостаток предложения жизненно необходимых товаров, а огромная нехватка местного спроса или покупательной способности, достаточной, чтобы за них заплатить. Даже в беднейших районах обычно достаточно продуктовых магазинов, уличных кафе и рынков для всех жителей — если бы у них было достаточно денег, чтобы ими воспользоваться.

Местная “нехватка спроса” лежит в основе двух основных проблем, связанных с микрокредитованием: смещением занятости и разорением. Смещение занятости происходит, когда новые рабочие места и доходы, зарегистрированные в одном предприятии, поддерживаемом микрокредитами, уравновешиваются сокращающимися рабочими местами и доходами в уже существующих малых предприятиях-конкурентах. Разорение это процесс, в ходе которого как новые, так и уже существующие предприятия малого бизнеса вынуждены закрываться из-за дополнительного предложения, создаваемого новыми малыми предприятиями в той же отрасли.

Как выразился эксперт по политике поддержки малого бизнеса Дэвид Стори, “самый важный факт, который надо иметь в виду во время разработки мер поддержки малых предприятий, это высокая “смертность” подобных фирм”. Реальность, скрывающаяся за завесой оживленной болтовни о микрокредитовании, заключается в том, что подавляющее большинство тех, кто взял микрокредит, чтобы открыть приносящее доход предприятие, в итоге либо разорился, либо вытеснил с рынка другие с трудом выживающие микропредприятия из той же отрасли.

Разорение ведет к чрезмерной личной задолженности и перенаправлению доходов из других источников (переводов от работающих за границей родственников, пенсий и пособий) на выплату займа, потере семейной собственности, под залог которой брался микрокредит (земля, жилье и так далее) и в итоге — унижению, отчаянию и, в слишком многих случаях, падению в абсолютную нищету, из которой уже никак не выбраться.

Все вместе, эти факты помогают объяснить, почему модель микрокредитования не влечет за собой почти никакого суммарного увеличения занятости. Например, в наполненной микрокредитами Боснии все прежние заявления об огромном количестве созданных рабочих мест оказались абсолютно ложными из-за того, что докладчики не принимали во внимания данные проблемы.

Вообще, сложно найти оценки эффективности микрокредитования, в которых фигурировали бы факторы смещения занятости и разорения. Слишком часто желание угодить клиенту, который обычно сам связан с микрокредитованием, побеждает любую профессиональную этику, обязывающую докладывать об истинном положении дел.

Эти очевидные недостатки объясняют, почему, как признают даже давние сторонники микрокредитования, нет никаких эмпирических данных о том, что оно уменьшает бедность. Как правило, оно просто увеличивает количество новых микропредприятий, что влечет за собой соответственное учащение разорения и смещения занятости, порождая непродуктивную и расточительную местную динамику, известную как “текучка” или “бурление”.

Как пишет Майк Дэвис, искусственная стимуляция чрезмерной конкуренции на местных рынках в развивающихся странах является не лекарством от бедности и человеческих страданий, а все более и более уродливым их проявлением.

Другим показателем провала микрокредитования является тот факт, что во многих развивающихся странах бедняки больше не пользуются микрозаймами для организации собственного бизнеса, поскольку знают, что им придется либо балансировать на грани рентабельности, либо быстро разоряться. Вместо этого, все больше и больше людей пользуются микрокредитованием, чтобы покупать потребительские товары.

Заемщики надеются когда-нибудь выплатить микрозайм, быть может, в результате какого-нибудь неожиданного финансового успеха. Но на практике бедняки влезают во все больше и большие долги просто чтобы покрыть выплаты, полагающиеся по предыдущим микрозаймам, и оказываются заложниками пирамидальной схемы, называемой иногда “долговым велосипедом”. Это в свою очередь повышает чрезмерную личную задолженность, которая в ряде развивающихся стран достигла поразительных уровней.

Переизбыток предпринимателей

Еще более фундаментальная проблема микрокредитования заключается в его роли как основы долговременной стратегии развития “снизу вверх”. Поскольку многие его сторонники в курсе, что доказательств о благотворном эффекте микрокредитования в краткосрочной перспективе практически нет, они настаивают, чтобы во внимание принималась долгосрочная перспектива, в которой, по их утверждениям, микрокредитование проявляет себя наилучшим образом, поскольку поддерживает появление и распространение микропредпринимательства в тех местах, где в нем больше всего нуждаются.

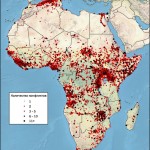

В качестве наиболее часто приводимого примера региона, чье развитие задерживается из-за нехватки предпринимателей, обычно приводят Африку. Международное сообщество по развитию, вместе с несколькими ведущими африканскими экономистами типа Дамбисы Мойо, до хрипоты доказывало всем, что микрокредитование абсолютно необходимо для создания в Африке класса предпринимателей, который мог бы служить авангардом устойчивого развития.

Этот аргумент насквозь ложен. Как заметил специализирующийся на проблемах развития экономист Чхан Ха-Джун, в Африке и без того больше индивидуальных предпринимателей, чем в любом другом регионе планеты, и их становится все больше и больше из-за притока новых программ микрокредитования, поскольку коммерческие банки в Африке переключаются на микрокредитные операции.

Этот избыток микропредпринимателей на самом деле мешает долговременному развитию. Порождая поверхностную спекуляцию в духе “покупай подешевле, продавай подороже”, микрокредитование фактически предотвращает появление более продуктивной местной экономической структуры, которая была бы основана на реальном производстве и росте, а жесткая конкуренция, вызванная наплывом новых мелких предприятий душит органический рост более формальных организаций.

Типичной иллюстрацией этого может послужить Южная Африка. Первое после отмены апартеида правительство Африканского Национального Конгресса поощряло распространение микрокредитования и неформальную занятость в индивидуальном предпринимательстве в качестве мер по борьбе с бедностью и безработицей среди бедных чернокожих жителей ЮАР. Но для южноафриканских бедняков эта стратегия стала настоящим бедствием.

Рост финансируемых микрозаймами индивидуальных предприятий в населенных чернокожими городах и сельских районах, накладывающийся на почти полное отсутствие роста в спросе, отчасти вызванное программой жесткой экономии, навязанной Всемирным банком, и неолиберальной экономической политикой АНК, привел к понижению средних доходов в неформальном секторе экономики, примерно на 11 процентов в год в реальном выражении с 1997 по 2003 год. Созданные самозанятостью рабочие места в неформальном секторе были более чем компенсированы падением средних доходов, и в результате ситуация с бедностью лишь ухудшилась.

Таким образом, микрокредитование лишь поспособствовало погружению большого числа чернокожих южноафриканцев в еще большую личную задолженность, бедность и неуверенность в завтрашнем дне. Одновременно с этим, ничтожное меньшинство из числа белой элиты ЮАР баснословно разбогатело, предоставляя микрозаймы. Неудивительно, что многие в ЮАР теперь считают историю с микрокредитованием аналогом американского ипотечного кризиса, только с дополнительным оттенком расовой эксплуатации.

Также можно вспомнить ситуацию в Латинской Америке, где в начале 1990-х предложение микрозаймов резко увеличилось из-за появления специализированных микрокредитных учреждений и выхода на этот рынок коммерческих банков. Однако, обещанного неолиберальными экономистами типа Эрнандо де Сото предпринимательского чуда “снизу вверх” нигде так и не найти.

Вместо этого множатся доказательства того, что направление скудных финансовых ресурсов Латинской Америки (сбережений и переводов) в сектор неформальных микропредприятий и самозанятости, отличающийся очень низкой производительностью труда, а также на потребительские кредиты, способствовал нарастающему разрушению экономической базы всего континента.

Эту негативную оценку разделяет даже вполне мейнстримный Межамериканский банк развития (IDB), который в 2010 году указал, что рыночное распространение неформальных микропредприятий и самозанятости было одной из основных причин двадцатилетнего (1980-2000) впадения континента в еще большую бедность, неравенство и экономическую слабость. Заключение IDB довольно однозначно: “сокрушительное преобладание мелких компаний и самозанятых работников — это признак провала, а не успеха”.

Стимулируемое микрокредитованием расширение неформального сектора малого бизнеса в развивающихся странах — это не решение проблем бедности, неравенства, низкой производительности и общей недоразвитости экономики, но одна из их главных причин.

Неолиберализация микрокредитования

Последняя проблема, связанная с микрокредитованием, выросла из неолиберализации этой модели в 1990-е годы.

Хотя микрозаймы сейчас больше всего ассоциируются с Мухаммедом Юнусом и Бангладеш, на самом деле эта модель впервые появилась в 60-е годы ХХ века в Латинской Америке в рамках попыток правительства США подавить антикапиталистические движения и сопротивление американскому империализму.

Надежда возлагалась на то, что если удастся умиротворить достаточную долю бедняков через самозанятость и индивидуальное предпринимательство, им не понадобятся структурные решения проблемы бедности, типа активного вмешательства государства, профсоюзов, систем социальной поддержки или, не дай бог, социализма.

С приходом глобального неолиберального политического проекта, идея микрокредитования была вынуждена соответствовать еще более узким критериям.

Поначалу учреждения микрокредитования были построены как некоммерческие организации и финансировались из внешних источников (международными донорами, частными фондами или правительством), что было настоящей анафемой для нового поколения неолиберальных политиков. Так что под управлением USAID и Всемирного банка модель микрокредитования была подвергнута интенсивной неолиберализации, и превращена в ориентированную на прибыль отрасль частного сектора, действующую по считающимся эффективными канонам Уолл-стрит под “облегченным” надзором регулирующих органов.

Под воздействием высокопоставленных неолибералов типа Марии Отеро и Элизабет Райн (тогда работавших в ACCION) и Маргарет Робинсон (из Гарварда), родилась и начала циркулировать идея о “новом мире” развития “снизу вверх”, где бедность будет побеждена.

На деле, неолиберализация микрокредитования преуспела лишь в том, чтобы добавить новый трагичный оборот к уже набирающей ход катастрофе для бедных. Коммерционализация и дерегулирование прямым образом, и довольно предсказуемо, привели к беспрецедентному торжеству жадности, спекуляции и коррупции в сфере микрокредитования.

Многие западные банки и фонды воспользовались случаем, чтобы выйти на этот рынок и обогатить топ-менеджеров (путем высоких зарплат и бонусов) и акционеров (путем высоких дивидендов и доходности капитала). Например, в Мексике даже ведущие сторонники микрокредитования теперь признают, что хлынувшие на рынок микрокредитования крупные банки и корпорации добились баснословно высоких прибылей, вгоняя нищих мексиканских женщин в непомерные долги.

Есть еще примеры известных и успешных индивидуальных предпринимателей, которых часто называют “социальными предпринимателями”, ставших “микрокредитными миллионерами”. Наиболее печально известным из них был Викрам Акула, бывший консультант “McKinsey”, называвший себя “активистом по борьбе с бедностью”, и в 2006 году вошедший в сотню наиболее влиятельных людей мира по версии журнала “Time”.

Акула основал собственное микрокредитное учреждение и при помощи широкого спектра манипулятивных и грязных приемов стал одним из богатейших людей Индии. Он также был ведущим фигурантом из “большой шестерки” микрокредитных учреждений в индийском штате Андхра Прадеш, чья жадность и беспечные стратегии роста способствовали краху всего сектора микрокредитования в 2010 году.

Акула, впрочем, лишь один из наиболее одиозных примеров. Даже руководство организаций-спонсоров микрокредитования присоединились к этой вакханалии. Директор американской организации продвижения микрокредитования и инвестиций FINCA Руперт Скофельд в 2013 году выплатил самому себе жалование в размере 711 тысяч долларов. FINCA — это некоммерческая организация, которая, хоть и умерив свои аппетиты после усиления контроля за ней, все равно дает беднякам займы под процентную ставку, приближающуюся к 100.

Как пишет Филипп Мадер, наиболее распространенной динамикой в сфере микрокредитования за прошедшие два десятилетия было извлечение огромного объема денежных средств из бедняков в виде выплат по процентам, которые поступали сначала микрокредитным учреждениям, а затем их инвесторам в развитых странах. Глобальное движение микрокредитования породило не что иное, как новый и, что важнее, социально оправданный механизм, при помощи которого финансовая элита могла бы выкачивать ресурсы из бедняков.

Что еще хуже, рыночное микрокредитование связано с угнетающе регулярными кризисами и “микрокредитными крахами”, а также социальным и экономическим хаосом, который порождается чрезмерной личной задолженностью населения.

Начав с “микрокредитного краха” 1999 года в Боливии, который в то время посчитали “единичным случаем”, падение ускорилось в 2009, когда кризисы микрокредитования грянули в Боснии, Никарагуа, Пакистане и Марокко. Широко прославленный и перегруженный капиталом микрокредитный сектор Бангладеш пережил свой собственный крах 2009-2010 годов только из-за того, что на его ведущие учреждения и предпринимателей было оказано закулисное давление, чтобы они умерили свои аппетиты и поделили рынок.

Сегодня многие страны, включая Мексику, Перу, Камбоджу и Индию (несмотря на то, что с момента беспрецедентного триумфа программы в этой стране прошло всего пять лет) стоят на пороге “микрокредитного краха”.

Отрезвляющая реальность

Несмотря на свою очевидную нежизнеспособность, если не прямую разрушительность для долгосрочного развития и устойчивого уменьшения бедности, модель микрокредитования остается для международного сообщества по развитию своеобразной иконой.

Всемирный банк не смущает то, что данная модель рушится под весом заложенных в ней противоречий. Ему настолько нравится микрокредитование, что он недавно начал глубоко циничную операцию по его спасению путем переименования его в фальшивую до крайности новую идею “финансового вовлечения”.

Согласно этому плану, одного расширения микрокредитования недостаточно. Чтобы быть целиком вовлеченными в финансовую систему, и якобы создать условия для искоренения бедности, мировая беднота срочно нуждается в доступе к микросбережениям, микрострахованию и микролизингу.

Поразительная слабость, полное отсутствие доказательств и очевидный цинизм этой новой схемы совершенно не помешали ей стать новой “лучшей практикой” в местной финансовой политике, и получить ту же страстную поддержку, которая оживляла микрокредитное движение. Весьма предсказуемым образом, она уже породила своих “народных целителей” типа Юнуса, например, Джеффри Аше, когда-то пионера микрокредитования, раскаявшегося в своих прежних ошибочных убеждениях и переродившегося в лидера самопровозглашенной “революции микросбережений”.

Почему подобную бессмыслицу и обман терпят? Что такого в микрокредитовании, что позволяет, несмотря на десятилетия провала, просто переименовать его, чтобы оно могло и дальше подрывать устойчивое развитие и вредить бедным людям по всему миру?

Идеология микрокредитования

Самая простая и прямая причина заключается в том, что микрокредитование очень прибыльно.

Как впервые показал случай “Banco Compartamos”, подтвердившийся в 2013 году, когда он выплатил 154 миллиона евро дивидендов своим инвесторам, внешние инвесторы могут извлекать огромные прибыли из сектора микрокредитования. Частные коммерческие банки также начали давать займы и инвестировать в крупнейшие микрокредитные организации, и пожинают впечатляющие плоды со своих крайне высоких процентных ставок.

Крупнейший и наиболее прибыльный из банков в Камбодже, ACLEDA, который также занимается микрокредитованием, вызвал целую гонку между инвестиционными домами в 2009 году, когда выставил на продажу долю в своих активах. Победил в гонке бизнес-конгломерат “Jardine-Matheson Group”, который приобрел 12,25% участия.

Высокая “прибыльность с поправкой на риск” микрофинансовых операций также объясняет, почему с начала 2000-х годов в эту сферу начали проникать хедж-фонды с Уолл-стрит, особенно в странах типа Индии.

Учитывая то, что микрокредитование представляет для инвесторов возможность заработать относительно легкие деньги, а руководство ведущих микрокредитных учреждений теперь имеет и желание, и возможности забирать существенную долю прибылей себе в виде огромного жалования и бонусов, их мотивация давить на международное сообщество по развитию, чтобы оно продолжало поддерживать эти программы, очевидна.

Это объясняет, почему коммерческие банки, венчурные инвесторы, хедж-фонды и прочие будущие инвесторы тратят столь огромные средства на продвижение микрофинансового сектора. Финансовая отрасль даже спонсирует дискуссионные блоги в Интернете: к примеру, газета “Гардиан” ведет блог о финансовой вовлеченности на средства “Visa”.

Но прибыльность — лишь половина причины, по которой модель микрокредитования пользуется такой поддержкой со стороны политиков, финансистов и обычных людей. Вторая причина — идеологическая.

Микрокредитование крайне привлекательно для неолиберальных идеологов развития и неолиберальных же политиков. В этих кругах не терпят критики в адрес микрокредитования и центральной роли предпринимательства в экономическом развитии. Вместо этого такую критику жестко и агрессивно подавляют, потому что подобный скептицизм по сути является скептицизмом по отношению к самому капитализму.

Именно эта причина лежит в основе пропагандистских усилий по поддержке “финансовой вовлеченности”, предпринимаемых Всемирным банком и прочими учреждениями, при поддержке целого ряда сходно мыслящих политиков, фондов и НКО в США и других странах. Как показывают Мадер и Саброу, одной из основных целей проекта финансовой вовлеченности является спасение крупных микрокредитных учреждений от заслуженного забвения и закрытия.

Идея финансовой вовлеченности сконструирована таким образом, чтобы создать впечатление, что индивидуальное предпринимательство работает именно так, как написано в неоклассических учебниках по экономике, и задушить обсуждение любой левой альтернативы в развивающихся странах. Это может показаться циничным, но из всех объяснений оно одно выглядит разумным, учитывая искажение данных, широкое использование ложной выборки случаев и заглушение любых критических точек зрения, которым в настоящее время отличается поддержка финансовой вовлеченности.

Разумеется, многие вполне благожелательно настроенные люди и учреждения видят, что с бедностью ничего не происходит, и искренне хотят что-то с этим сделать. Пожертвование микрокредитной организации кажется им простым, эффективным способом внести свой вклад в борьбу с этой бедой.

Но таким же образом микрокредитование оправдывает веру в целительную силу рынка и индивидуального предпринимательства по американскому образцу. Беднякам всего лишь нужно стать предпринимателями, и они спасутся от бедности — им совершенно не стоит организовываться, устраивать демонстрации и забастовки, формировать политические партии или выступать за радикальные структурные решения проблемы бедности.

Мобилизуя средства на поддержку программ микрозаймов в развивающихся странах, микрокредитование выступает превосходным инструментом, посредством которого можно формировать, воспитывать и усиливать прокапиталистическую идеологию и мотивацию. Сохранение модели микрокредитования, таким образом, идет на пользу международному сообществу: оно прививает капиталистическую идеологию нескольким поколениям подряд как в развитых, так и в развивающихся странах, и помогает достигнуть долгосрочной цели деполитизации международного развития.

Одним из примеров такой деполитизации является очень популярная некоммерческая организация, основанная в 2005 году — “Kiva”. Она была призвана мобилизовать займовые средства в богатых странах, особенно среди студентов американских колледжей, чтобы помочь бедным предпринимателям в развивающихся странах начать свое дело.

Несмотря на то, что для привлечения начального капитала и внимания использовался заведомый обман (двое основателей заявляли, что члены “Kiva” предоставляют небольшие займы непосредственно индивиду, которого они выбрали на сайте организации, а не просто микрокредитному предприятию), организация процветала и обещала жертвователям, что они могут “помочь людям по всему миру при помощи займа в 25 долларов”.

Однако, используемая “Kiva” модель предоставления мелких микрозаймов малому бизнесу непрямым способом (через микрокредитные учреждения) не имеет никакого отношения к борьбе с бедностью. Истинный смысл существования “Kiva” заключается в том, что ее участники стремятся удовлетворить свое чувство справедливости, просто пожертвовав небольшую сумму, и заодно убедиться в том, что их идеология — капитализм — действительно работает.

Как объясняет эксперт по маркетингу Домен Байде, успех “Kiva” основан на “предпринимательской благотворительности”: успокаивающей идее о том, что смекалистые предприниматели в странах вроде США могут всерьез уменьшить ужасаюущую бедность в развивающихся странах путем прямой поддержки мелких предпринимателей. Нет никакой нужды в движениях солидарности и активном сопротивлении эксплуатации и неравноправным условиям, навязываемым развивающимся странам: просто отправь пожертвование в адрес “Kiva”, и бедняки сами о себе позаботятся!

Будущее провальной модели

Поскольку микрокредитование очевидным образом провалилось по части помощи устойчивому развитию и уменьшения бедности, сложно предсказать, что будет с ним дальше. Многие из тех, кто раньше поддерживал эту схему, например, Хью Синклер и даже некоторые учреждения с мировым признанием, вроде Католической службы помощи (CRS), отказываются от нее в связи с отсутствием успехов. Это их решение фактически поддерживает растущее число высокопоставленных американских ученых, бывших ярых сторонников микрокредитования, которые теперь признают, что данные выставляют микрокредитование весьма неважным средством от бедности.

Одним из наиболее вредных последствий микрокредитного движения было вытеснение им более эффективных общественных финансовых учреждений, вроде кредитных и финансовых кооперативов и государственных банков развития, из повестки дня. Но после финансового кризиса 2008 года и в свете растущей осведомленности о недостатках микрокредитования, альтернативные институты возвращаются, в особенности на территории глобального Юга.

Несмотря на это, весьма вероятно, что модель микрокредитования будет продолжать существовать в каком-то виде, пока ее не заменит схожая, но более широкая идея финансового вовлечения. В конце концов, этого хочет Всемирный банк, и у него есть поддержка из разных источников, включая влиятельные финансовые учреждения и фонды.

Не стоит радоваться, когда идея финансового вовлечения затмит микрокредитование. Данная программа страдает все теми же пороками, что и микрофинансирование: она защищает и обогащает узкий круг мировой элиты, одновременно сгружая риски на плечи самих бедняков.

Радикальная демократизация финансовой сферы потребует от левых отойти от микромасштабов и выработать коллективные, кооперативные и государственные институты, которые смогут способствовать устойчивому развитию и положить конец бедности.