Стефания Витали, Джеймс Б. Глаттфельдер, Стефано Баттистон

Кафедра системного проектирования, Швейцарская высшая техническая школа, Цюрих, Швейцария

От редакции

Содержание

Данная статья, опубликованная в 2011 году в журнале PLOS ONE, по сути является статистико-математическим подтверждением тезиса о концентрации капитала в мировом масштабе. Ее выводы, следующие из рассмотрения сети отношений собственности, управления и контроля мировых транснациональных корпораций, подкрепляют утверждения марксистов начала ХХ века о монополистических тенденциях в развитии капитализма беспристрастными современными данными, которые показывают, что капитал и управление им со временем стекаются в руки все меньшего и меньшего круга корпораций и лиц.

Аннотация

Структура сети управления транснациональных корпораций оказывает серьезное воздействие на конкуренцию и финансовую стабильность глобального рынка. До настоящего времени исследователи рассматривали лишь небольшие выборки по странам, а для оценки глобальной системы управления не существовало подходящей методологии. Данное исследование является первым в области изучения архитектуры международной сети собственности, и содержит вычисления степени контроля , находящегося в руках глобальных игроков. Было обнаружено, что транснациональные корпорации формируют гигантскую петлеобразную структуру, большая часть контроля над которой предоставлена небольшому ядру плотно связанных между собой финансовых учреждений. Это ядро может считаться экономическим сверхсубъектом, само существование которого ставит перед исследователями и политиками много важных вопросов.

Вступление

Среди экспертов и в средствах массовой информации преобладает мнение о том, что в мировой экономике доминируют несколько мощных транснациональных корпораций (ТНК). Однако, это утверждение никогда раньше не было подтверждено или опровергнуто точными данными. Количественный анализ данного вопроса является нетривиальной задачей, так как одни компании могут владеть другими посредством целой сети прямых и непрямых отношений собственности, затрагивающей многие страны сразу.

Таким образом, определение структуры управления и следующих из нее выводов требует сложного сетевого анализа [1]. В последнее время повышенное внимание исследователей привлекают сети экономических связей [2], а также такие их аспекты, как торговые сети [3], товарные сети [4], кредитные [5,6] сети, стоимость акций [7] и советы директоров [8,9]. В литературе по данной теме также анализируются сети отношений собственности [10,11], но не затрагивается вопрос управления на глобальном уровне. Даже специализированная литература по корпоративному управлению рассматривает исключительно небольшие бизнес-группы в масштабах одной страны [12].

Интуитивно понятно, что каждая крупная корпорация имеет под собой пирамиду дочерних компаний и подчиняется ряду вышестоящих акционеров, однако, экономическая теория не предусматривает никаких моделей, которые описывали бы, как именно связаны между собой ТНК в глобальном масштабе. Можно сформулировать три альтернативные гипотезы: ТНК могут быть изолированы друг от друга, сгруппированы в отдельные коалиции или сформированы в одну гигантскую взаимосвязанную конструкцию, возможно, имеющую структуру типа “центр-периферия”. До настоящего момента данный вопрос нигде не освещался, несмотря на его очевидную важность для проведения экономической политики. Известно, что взаимные отношения собственности между компаниями в одной и той же отрасли могут в некоторых случаях ставить под угрозу рыночную конкуренцию [13,14]. Кроме того, связи между финансовыми учреждениями, по некоторым данным, имеют двоякий эффект на их финансовую нестабильность [15,16]. Проверка того, насколько эти логические выводы верны для мировой экономики в целом лежит в области, не исследованной современной наукой, и за пределами компетенции данной работы. Однако, для любой такой работы потребуется сначала изучение структуры корпоративного управления в мировом масштабе. Данное исследование также никогда ранее не проводилось и является целью настоящей работы.

Методы

Собственность обозначает тот факт, что физическое лицо или компания владеет другой компанией целиком или частично. Допустим, что W обозначает матрицу собственности, в которой компонент обозначает долю участия владельца (или акционера) i в компании j.

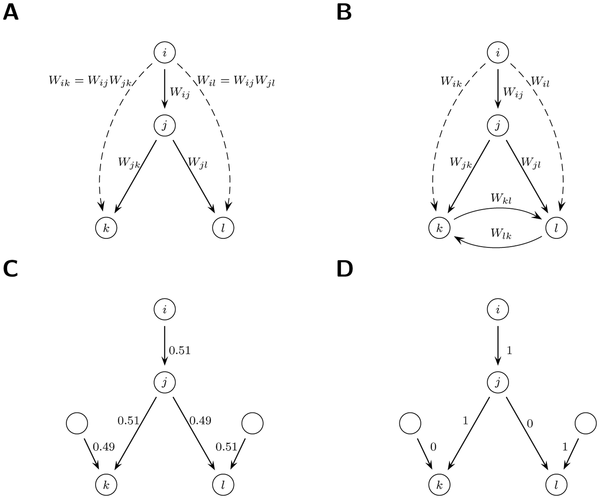

Это переносится на направленный взвешенный граф, в котором компании представлены узлами, а отношения собственности — связями. Если, в свою очередь, компания j владеет акций компании l, то компания i является непрямым собственником компании l (рис. 1А). В самом простом случае это равно простому произведению долей прямого участия

.

Если же теперь рассмотреть экономическую ценность компаний v (т.е. их операционную выручку в долларах США), то i причитается сумма в в случае прямого владения, и

в случае непрямого. Это вычисление может быть развернуто в типичный граф, с некоторыми важными пояснениями [17], см Приложение S1, секции 3.1 и 3.2.

Каждый акционер имеет право на часть доходов компании (дивиденды) и на участие в процессе принятия решений (например, право голоса на собраниях акционеров). Таким образом, чем выше доля участия , тем больше связанный с ней контроль над этой компанией, обозначенный как

.

Говоря наглядно, контроль соответствует вероятности того, что интересы данного акционера будут превалировать в деловой стратегии компании. Контроль обычно вычисляется из владения

по простому правилу порогового значения: держатель контрольного пакета акций пользуется полным контролем над компанией. В примере, показанном на рис. 1C и D, получается

в случае прямого владения и

в случае непрямого.

Для проверки данных вычислений на прочность, мы протестировали их на более консервативных моделях, где миноритарные акционеры сохраняли за собой часть контроля над компанией (см. Приложение S1, раздел 3.1). По аналогии с собственностью, обобщением до типичного графа служит принцип сетевого контроля: . Это выражает сумму ценности, контролируемой i через долю в j, плюс ценности, контролируемой непрямым образом через сетевой контроль над j. Таким образом, сетевой контроль определяется как общая сумма экономической ценности, на которую i имеет влияние (т.е.

на рис. 1D).

Из-за непрямых связей, контроль перетекает от множества компаний вверх по корпоративной лестнице, в результате чего некоторые акционеры приобретают огромное влияние. Однако, особенно в графах со множеством циклов (см. Рис. 1 зона S4 в Приложении S1), вычисление при помощи приведенной выше базовой формулы сильно преувеличивает контроль, приписываемый участникам, в двух случаях: в случае компаний, являющихся частью цикла (или перекрестного участия в капитале) и в случае акционеров, которые находятся выше в иерархии по отношению к этим структурам. Иллюстрацией данной проблемы может служить простой пример сети, который вместе с методологическими подробностями изложен в Приложении S1, секции 3.2-3.4. Частичное решение для небольших сетей изложено в [18]. Предыдущие работы по крупным сетям управления использовали другой метод построения сетей и вообще не уделяли внимания данному вопросу [11], см. Приложение S1, секции 2 и 3.5. Наше исследование, основываясь на [11], призвано выработать новую методологию для преодоления проблемы преувеличенного приписываемого контроля, которая впоследствии может быть использована для вычисления контроля в крупных сетях.

Рисунок 1. Собственность и контроль (А и B) Прямое и непрямое владение. (А) Компания i имеет Wij процентов прямого владения компанией j. Через j она также непрямым образом владеет k и l. (В) В случае циклических связей необходимо учитывать рекурсивные пути, см. Приложение S1, раздел 3.1. (C и D) Вдоль связей указана собственность в процентах. (D) Если акционер обладает собственностью больше порога (например, 50%), он располагает полным контролем (100%), а остальные — никаким (0%). Более консервативные модели контроля также рассматривались, см. Приложение S1 раздел 3.1.

Результаты

Мы начали со списка из 43060 ТНК, отобранных согласно определению ОЭСР из порядка 30 миллионов хозяйствующих субъектов, содержащихся в базе данных Orbis за 2007 год (см. Приложение S1, раздел 2). К этому списку мы применили функцию рекурсивного поиска (Рис. S1 и раздел 2 в Приложении S1), которая выделила, — насколько нам известно, впервые, — сеть всех отношений собственности, начинающихся и замыкающихся на ТНК (рис. S2 в Приложении S1).

Получившаяся сеть ТНК включает в себя 600508 узлов и 1006987 отношений собственности. Следует отметить, что этот набор данных фундаментально отличается от проанализированного в [11] (включавшего только зарегистрированные на бирже компании в отдельных странах, и их прямых акционеров). В данном исследовании нас больше всего интересует истинная форма глобальной сети собственности, а многие ТНК не зарегистрированы на бирже (см. также Приложение S1, раздел 2).

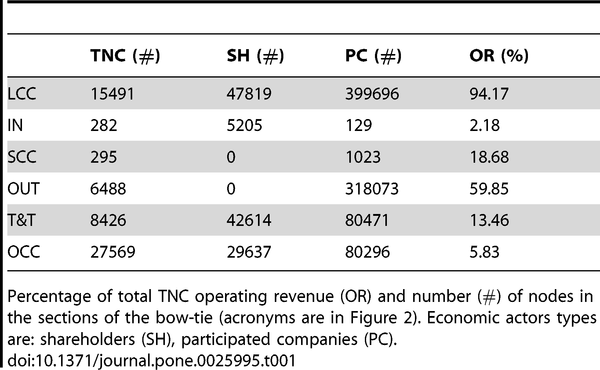

Топология сети

Вычисление степени контроля требует предварительного анализа топологии. С точки зрения связности, сеть состоит из множества мелких взаимосвязанных компонентов, но крупнейший из них (¾ всех узлов) содержит все важнейшие в смысле экономической ценности ТНК, на которые приходится 94,2% всей операционной выручки ТНК (таблица 1).

Кроме обычной сетевой статистики (рис. S5 и S6 в Приложении S1), наибольший интерес с точки зрения данной работы представляют две топологических характеристики. Первая заключается в обилии циклов длинной в две итерации (взаимное участие в капитале) и больше (рис. S7 и раздел 7 в приложении S1), которые представляют собой хорошо изученные практики корпоративного управления [19]. Их общей характеристикой служит сильносвязанный компонент (SCC), т.е. группа компаний, в которой каждый член прямым или непрямым образом участвует в капитале всех других членов. Подобные структуры, доселе наблюдаемые только на примере небольших выборок, обычно объясняются результатом стратегий против поглощения, техник уменьшения транзакционных издержек, разделения рисков и увеличения доверия, а также формирования групп по интересам [20]. Вне зависимости от их происхождения, они ослабляют конкуренцию на рынке [13,14].

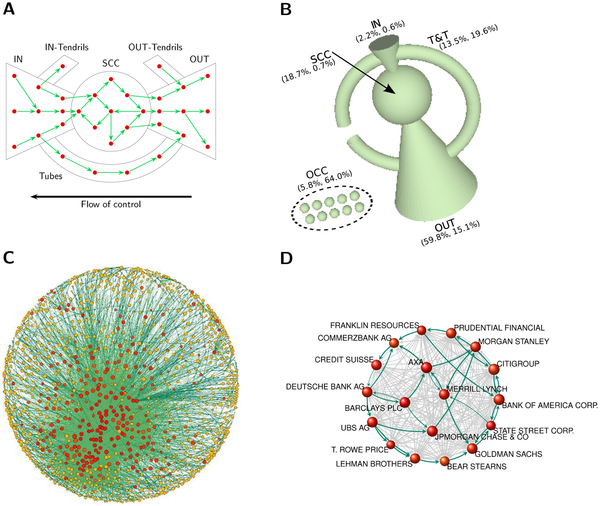

Вторая характеристика топологии заключается в том, что крупнейший связанный компонент содержит всего один доминирующий сильносвязанный компонент (1347 узлов). Таким образом, сеть ТНК, наподобие Всемирной паутины Интернет, имеет форму петли [21] (см. рис. 2А и Приложение S1, раздел 6). Ее особенность в том, что сильносвязанный компонент, или ядро, очень мал по сравнению с другими частями петли, и в том, что исходящая секция гораздо крупнее входящей или труб и усиков (рис. 2B и таблица 1). Ядро также очень плотно связано внутри себя, его члены в среднем имеют связи с 20 другими членами (рис. 2C, D). В результате ¾ капитала компаний ядра находятся во владении компаний ядра же. Другими словами, это плотно сбитая группа корпораций, которые суммарно владеют контрольным пакетом акций друг друга. Примечательно, что по данным международного анализа [11] лишь немногие из национальных сетей собственности представляют собой петлеобразные структуры, и, что важно, в англо-саксонских странах главные сильносвязанные компоненты имеют большой размер в масштабах всей сети.

Рисунок 2. Топология сети. (А) Петлеобразная структура состоит из входной секции (IN), выходной секции (OUT), сильносвязанного компонента или ядра (SCC) и трубок и усиков (T&T). (В) Петлеобразная структура крупнейшего связанного компонента (LCC) и прочих связанных компонентов (ОСС). Объем каждой секции масштабируется логарифмически вместе с долей в операционной выручке ее ТНК. В скобках отмечен процент операционной выручки и кол-во ТНК, соответственно Таблице 1. (С) SCC структура SCC (1318 узла и 12191 связей). Размер узлов масштабируется логарифмически вместе с операционной выручкой, цвет узлов вместе с сетевым контролем (от желтого к красному). Цвет связей масштабируется с их весом. (D) Увеличенное изображение нескольких крупнейших ТНК финансового сектора. Выделены некоторые циклические связи.

Концентрация контроля

Проведенный выше топологический анализ не учитывает разницу в экономической ценности компаний. Соответственно, мы вычислили сетевой контроль, который хозяйствующие субъекты, включая ТНК, получают над ценностью (операционной выручкой) ТНК, и рассмотрели вопрос о том, насколько сильно этот контроль сконцентрирован, и кто входит в контролирующую верхушку. Распределение контроля и операционной выручки см. в рис. S3 в приложении S1. Следует заметить, что хотя научное сообщество измеряет концентрацию собственно капитала и доходов достаточно долгое время [22], до сей поры количественных оценок контроля над ним не предпринималось.

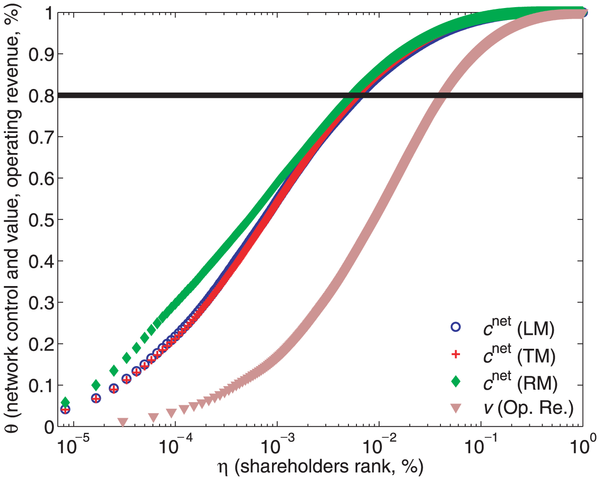

Построение обобщенной кривой Лоренца (рис. 3) позволяет вывести долю крупнейших владельцев , которым суммарно принадлежит 80% контроля над всей сетью. Таким образом, чем меньше доля, тем выше концентрация. В теории можно было ожидать, что неравенство между домохозяйствами и компаниями по отношению к контролю над капиталом будет сравнимо с неравенством по отношению к доходу, поскольку акции большинства корпораций свободно продаются на бирже. Вместо этого мы обнаружили, что всего 737 крупнейших собственников сосредоточили в своих руках 80% контроля над операционной выручкой всех ТНК (см. также список 50 крупнейших собственников в таблице S1 приложения S1).

Соответствующий уровень концентрации равен η1= 0,61% по сравнению с η2= 4,35% у операционной прибыли. Прочие осмысленные сравнения включают неравенство дохода в развитых странах, где η3= ~5-10% [22], и выручку корпораций из рейтинга Fortune1000 (4*= ~30% в 2009 году). Это означает, что сетевой контроль распределен куда более неравным образом, чем богатство. В особенности следует обратить внимание на то, что хозяйствующие субъекты из верхушки имеют контроль, в десять раз превосходящий ту оценку, которую ему можно было бы дать, основываясь на их богатстве. С точки зрения моделей, использованных для оценки контроля, результат надежен, см. рис. 3 и таблицы S2 и S3 в приложении S1.

Обсуждение

То, что контроль сильно сконцентрирован в руках нескольких крупнейших собственников вовсе не определяет, как они связаны между собой, и связаны ли вообще. Лишь соединив анализ топологии и ранжирование по контролю можно получить полное представление о структуре управления. Первый вопрос, на который можно ответить таким образом, заключается в том, где именно в петлеобразной структуре располагаются крупнейшие субъекты. Как можно было догадаться, крупные субъекты имеют тенденцию находиться в ядре. Более того, имеет значение место ТНК в структуре сети: например, случайно выбранная ТНК из ядра с примерно 50% вероятностью окажется в ряду крупнейших собственников, по сравнению с 6% вероятностью для случайно выбранной ТНК из входящей секции (таблица S4 в приложении S1).

Второй вопрос касается доли общего контроля, принадлежащей каждому компоненту петлеобразной структуры. Оказывается, несмотря на свои небольшие размеры, ядро совместно владеет серьезной долей общего сетевого контроля. Точнее говоря, почти 4/10 общего контроля над экономической ценностью всех ТНК в мире удерживается, при помощи сложной сети отношений собственности, группой из 147 ТНК в ядре, которая имеет почти полной контроль над собой. Крупнейшие собственники в ядре могут таким образом считаться экономическим “сверхсубъектом” в глобальной сети корпораций.

Еще один важный факт заключается в том, что ¾ ядра составляют финансовые посредники. Рисунок 2D показывает небольшое подмножество хорошо известных финансовых игроков и их связи между собой и дает представление о уровне взаимосвязанности во всем ядре. Это знаменательное открытие поднимает как минимум два вопроса, которые являются фундаментальными для понимания того, как функционирует мировая экономика.

Во-первых, какие последствия это может иметь для мировой финансовой стабильности? Известно, что финансовые учреждения заключают финансовые договоры, например, на предоставление ссуд или кредитных деривативов, с другими финансовыми учреждениями, что позволяет им диверсифицировать свои риски, но в то же время подвергает их опасности финансового заражения [15].

К сожалению, информация об этих договорах обычно не разглашается из стратегических соображений. Однако, по опыту ряда стран, существование таких финансовых связей коррелирует с существованием отношений собственности [23]. Таким образом, гипотетически можно сделать вывод, что структура сети отношений собственности является хорошей моделью финансовой сети, а это в свою очередь говорит о том, что глобальная финансовая сеть также весьма сложно устроена. Недавние исследования показали, что когда финансовая сеть имеет очень высокую плотность связей, она подвержена систематическому риску [16, 24]. И действительно, хотя в хорошие времена эта сеть весьма прочна, в кризисное время компании терпят бедствие одновременно Это хождение по лезвию ножа [25,26] можно было наблюдать во время недавнего финансового кризиса.

Во-вторых, каковы последствия этого для рыночной конкуренции? Поскольку многие ТНК в ядре действуют в пересекающихся отраслях, тот факт, что они связаны отношениями собственности друг с другом может способствовать формированию блоков, которые будут мешать рыночной конкуренции [14]. Стоит отметить, что существование такого ядра на мировом рынке до сих пор обнаружено не было, и, таким образом, ни одна научная работа не показала и не исключила ни один случай, когда этот международный “сверхсубъект” когда-либо действовал бы как единое целое. Некоторые примеры, однако же, позволяют считать, что этот вариант развития событий не является невероятным. Предыдущие исследования показали, что даже мелкие структуры взаимного участия в капитале на уровне отдельных стран могут влиять на рыночную конкуренцию в таких отраслях, как воздушные перевозки, автомобильная и сталелитейная промышленность и финансовые услуги [13,14].

В то же время, антимонопольные органы по всему миру пристально следят за структурой собственности в своих границах. То, что международные выборки данных и методы исследования крупных сетей появились лишь очень недавно, может объяснить, почему это явление оставалось незамеченным так долго.

Здесь стоит обратить внимание на два момента. Можно подвергнуть сомнению идею совмещения данных о собственности из разных стран с разными юридическими системами. Однако имеющиеся эмпирические данные показывают, что из всех возможных факторов, воздействующих на отношения собственности в разных странах (налоговое законодательство, уровень коррупции, институциональные параметры и так далее) имеет статистическое значение лишь уровень защиты инвестиций [27]. В любом случае, примечательно то, что наши результаты по концентрации выдержали проверку с точки зрения трех весьма разных моделей, использованных, чтобы вывести отношения контроля из отношений собственности.

Второй момент касается степени контроля, которым фактически пользуются финансовые учреждения. Согласно некоторым теоретическим положениям, финансовые учреждения в целом не инвестируют в обыкновенные акции с целью управлять их эмитентом. Вместе с тем, существуют свидетельства обратного [23], см. Приложение S1, раздел 8.1. Наши результаты показывают, что в глобальном масштабе крупнейшие собственники по крайней мере находятся в положении, позволяющем им пользоваться существенной властью, как формально (путем голосования на собраниях акционеров и заседаниях совета директоров), так и путем неформальных переговоров.

Помимо собственно значения этих результатов для экономики и проведения экономической политики, наша методология может применяться для выявления ключевых узлов в любой реальной сети, в которой скалярная величина (например, ресурсы или энергия) двигается вдоль направленных взвешенных связей. С эмпирической точки зрения, петлеобразная структура с небольшим и влиятельным ядром является новым явлением в исследовании сложных сетевых структур. Мы предполагаем, что она может присутствовать в других типах сетей, где работают механизмы типа “богатый становится богаче” (хотя присоединение по степени вершины[1] как таковое не обеспечивает появления петли). Тот факт, что ядро настолько тесно переплетено между собой, может быть выражением обобщенного “феномена клуба богачей”, с контролем над ролью степеней [3,28], см. приложение S1, раздел 8.2. Возможно, на эти связанные между собой вопросы получится ответить путем введения контроля в “модель приспособленности” эволюции сетей [29].

Рисунок 3. Концентрация сетевого контроля и операционной выручки. Хозяйствующие субъекты (ТНК и акционеры) рассортированы по важности в порядке убывания, выраженной через Cnet. Точка соответствует части важнейших хозяйствующих субъектов , суммарно владеющих долей сетевого контроля, ценности или операционной выручки . Различные кривые показывают сетевой контроль, высчитанный по трем моделям (LM, TM, RM, см. Приложение S1 раздел 3.1), и операционную выручку. Горизонтальная линия показывает значение равное 80%. Уровень концентрации определяется координатой точки пересечения между каждой из кривых и горизонтальной линией. Масштаб полулогарифмический.

Дополнительная информация

Приложение S1. Дополнительные материалы: аббревиатуры и сокращения, данные и обнаружение сети ТНК, сетевой контроль, степени и анализ распределения сил, анализ связанных конпонентов, размер компонентов петли, анализ сильносвязанных компонентов, концентрация сетевого контроля, дополнительные таблицы. (PDF)

Благодарности

Авторы благодарны Ф. Швейцеру и К. Тессоне за ценные рецензии, Д. Гарсии за генерацию трехмерных фигур, и программе Cuttlefish, которая использовалась для отрисовки сети.

Вклад авторов

Идея и разработка экспериментов: С.Б.

Анализ данных: С.В. и Дж. Б.Г.

Написание статьи: С.Б. С.В и Дж.Б.Г.

Источники и литература

- Baraba´si A, Albert R (1999) Emergence of scaling in random networks. Science 286: 509.

- Schweitzer F, Fagiolo G, Sornette D, Vega-Redondo F, Vespignani A, et al. (2009) Economic networks: The new challenges. Science 325: 422–425.

- Fagiolo G, Reyes J, Schiavo S (2009) World-trade web: Topological properties, dynamics, and evolution. Phys Rev E 79: 36115.

- Hidalgo C, Hausmann R (2009) The building blocks of economic complexity. Proc Natl Acad Sci 106: 10570.

- Boss M, Elsinger H, Summer M, Thurner S (2004) Network topology of the interbank market. Quant Financ 4: 677–684.

- Iori G, De Masi G, Precup O, Gabbi G, Caldarelli G (2008) A network analysis of the Italian overnight money market. J Econ Dyn Control 32: 259–278.

- Bonanno G, Caldarelli G, Lillo F, Mantegna RN (2003) Topology of correlation-based minimal spanning trees in real and model markets. Phys Rev E 68: 046130.

- Strogatz S (2001) Exploring complex networks. Nature 410: 268–276.

- Battiston S, Catanzaro M (2004) Statistical properties of corporate board and director networks. Eur Phys J B 38: 345–352.

- Kogut B, Walker G (2001) The small world of germany and the durability of national networks. Amer Sociol Rev 66: 317–335.

- Glattfelder JB, Battiston S (2009) Backbone of complex networks of corporations: The flow of control. Phys Rev E 80.

- Granovetter M Ind. Corp. Change, Oxford University Press, chapter Coase Revisited: Business Groups in the Modern Economy.

- O’Brien D, Salop S (1999) Competitive Effects of Partial Ownership: Financial Interest and Corporate Control. Antitrust Law J 67: 559.

- Gilo D, Moshe Y, Spiegel Y (2006) Partial cross ownership and tacit collusion. RAND J Econ 37: 81–99.

- Allen F, Gale D (2000) Financial contagion. J Polit Econ 108: 1–33.

- Stiglitz JE (2010) Risk and global economic architecture: Why full financial integration may be undesirable. Working Paper 15718, NBER. URL http:// www.nber.org/papers/w15718.

- Brioschi F, Buzzacchi L, Colombo M (1989) Risk capital financing and the separation of ownership and control in business groups. J Bank Financ 13: 747–772.

- Baldone S, Brioschi F, Paleari S (1998) Ownership Measures Among Firms Connected by Cross-Shareholdings and a Further Analogy with Input-Output Theory. 4th JAFEE International Conference on Investment and Derivatives.

- Dietzenbacher E, Temurshoev U (2008) Ownership relations in the presence of cross-shareholding. J Econ 95: 189–212.

- Williamson O (1975) Markets and hierarchies, analysis and antitrust implications: a study in the economics of internal organization. Free Press, New York.

- Broder A, Kumar R, Maghoul F, Raghavan P, Rajagopalan S, et al. (2000) Graph structure in the Web. Comput Netw 33: 309–320.

- Atkinson A, Bourguignon F (2000) Handbook of income distribution. Elsevier.

- Santos J, Rumble A (2006) The American keiretsu and universal banks: Investing, voting and sitting on nonfinancials’ corporate boards. J Finan Econ 80: 419–454.

- Battiston S, Delli Gatti D, Gallegati M, Greenwald B, Stiglitz J (2009) Liaisons dangereuses: Increasing connectivity, risk sharing and systemic risk. Working Paper 15611, NBER.

- Alesandri P, Haldane A (2009) Banking on the state. Speech given at the Bank of England. Available at http://www.bankofengland.co.uk/publications/speeches/ 2009/speech409.pdf.

- May R, Levin S, Sugihara G (2008) Ecology for bankers. Nature 451: 893–895.

- La Porta R, de Silanes FL, Shleifer A (1999) Corporate ownership around the world. J Finance 54: 471–517.

- Colizza V, Flammini A, Serrano M, Vespignani A (2006) Detecting rich-club ordering in complex networks. Nat Phy 2: 110–115.

- Garlaschelli D, Capocci A, Caldarelli G (2007) Self-organized network evolution coupled to extremal dynamics. Nat Phys 3: 813–817.

Послесловие от редакции:

Перевод проверялся специалистом на предмет соответствия терминологии, но, тем не менее, просим сообщать о любых замеченных неточностях в комментариях на сайте или в сообществах.